USD ЦБ

77.903

EUR ЦБ

91.499

-

Займы

- Банковские карты

-

Кредиты

- Банки России

- РКО

- Вклады

- Акции

- Помощь

1984

1984

Дарья Костырина

Ведущий эксперт и автор в сфере кредитования и банковских услуг с 7-летним опытом. Ранее специализировалась на разработке кредитных продуктов, управлении рисками и анализе финансового рынка. Ее статьи и аналитические обзоры, регулярно публикуемые на тематических порталах, помогают читателям разобраться в сложностях банковского сектора, выбрать оптимальные финансовые решения и избежать типичных ошибок.

Содержание:

✅ Умные Наличные сумма от 3000 до 30000 ₽, ставка от 0.8 до 0.8%. (ПСК: 292% годовых)🎯

✅ Джой Мани доступные суммы от 3000 до 100000 ₽, процентная ставка от 0 до 0.8%. (ПСК: 292% годовых)💸

✅ Монеза займ от 3000 до 30000 ₽, ставка от 0 до 0.8%. (ПСК: 292% годовых)💰

✅ Кредит Плюс можно получить от 3000 до 50000 ₽, процентная ставка от 0 до 0.8%. (ПСК: 292% годовых)🚀

✅ Вэббанкир сумма от 3000 до 30000 ₽, ставка от 0 до 0.8%. (ПСК: 292% годовых)⚡

Деятельность МФО регулируется рядом федеральных законов, а также нормативными актами Банка России, в том числе:

В зависимости от суммы, срока, наличия обеспечения и других параметров, категории потребительских микрокредитов (займов) определяются Банком России следующим образом:

|

|

от 2 000 до 100 000 ₽ |

|

0 % в день |

|

|

от 1 |

|

от 18 до 80 лет |

|

|

08.00 - 20.00 мск |

|

Паспорт |

от 60 минут

Займы на крупную сумму до 100 000 рублей без справок и поручителей. Возможность оплачивать услуги и товары с помощью Срочнокарты.

При этом отмечено, что в текущем году актуальными трендами развития рынка микрокредитования стали:

Преимущества интернет-продаж вполне очевидны: рынок потенциальных заемщиков существенно увеличивается, а «роботизация» выдачи займов позволяет не только ускорить этот процесс, но и в разы уменьшить затраты на их обслуживание.

Это подтверждается и статистикой: портфель микрозаймов в 2020 году вырос на 18% г/г, до 249 млрд. руб., а количество заемщиков по действующим договорам микрозайма увеличилось на 9% г/г, до 12,4 млн. лиц.

Развитие рынка микрокредитования не может продолжаться в условиях непрозрачности, нарушения прав потребителей финансовых услуг и иных неприемлемых практик. Такова нынешняя позиция государства и главного регулятора рынка МФО – Банка России.

Благодаря многочисленным изменениям последних лет, действующее законодательство принуждает МФО к соблюдению прав и законных интересов заемщиков, внедрению клиентоориентированного подхода к предоставлению финансовых продуктов, повышению доверия к ним потребителей. Это напрямую относится и к проблеме страхования договора займа.

Согласно ч. 1 ст. 5 Закона No 353-ФЗ, договор потребительского кредита (займа) состоит из общих условий и индивидуальных условий.

При этом:

Таким образом, как правило, страхование является допуслугой, предоставляемой МФО (в качестве агента страховой компании) исключительно на добровольной основе (по желанию заемщика и с его согласия) и не является обязательным условием выдачи займа.

Исключением из этого правила являются договоры, когда обязательное страхование для них прямо предусмотрено федеральными законами (например, при ипотеке, залоге иного имущества и др.).

Работа в условиях экономического кризиса, а также непрерывное регуляторное давление со стороны Банка России заставляют МФО перестраивать свою работу, искать новые источники поступлений. И если раньше можно было просто «накрутить» проценты по займу, навязать невыгодную страховку и иные дополнительные услуги, то в современных условиях такие подходы чреваты большими проблемами, вплоть до отзыва лицензии.

Поэтому развитие рынка микрофинансирования пошло другим путем, за счет:

Эти выводы подтверждаются статистикой. В частности, по итогам 2020 года около 20% МФО получили существенную (более 10%) часть доходов в виде комиссионных от продажи дополнительных услуг и продуктов (различные виды страхования, консультационные пакеты обслуживания и др.). Для сравнения: по итогам 2019 года доля таких МФО составляла около 14%. Как видим, выгода для МФО очевидна.

Тем не менее, в некоторых случаях отдельные виды страхования могут принести пользу и для заемщика. Например, в такой жизненной ситуации, как получение травмы и связанной с ней инвалидности. Или, что более актуально, нанесение вреда здоровью из-за осложнений, связанных с коронавирусной инфекцией. Понятно, что в условиях госпитализации заемщик вряд ли сможет своевременно погасить свой долг. А проценты-то «капают», и немалые! В такой ситуации помощь со стороны страховой компании была бы не лишней.

Проиллюстрируем на таком примере: заемщик оформил 30000 руб. на 30 дней под 1% в день, с погашением в конце срока. В период действия договора заемщик получил первую группу инвалидности из-за травмы и смог погасить заем лишь через 10 дней после окончания срока.

РАСЧЕТ без страховки:

РАСЧЕТ со страховкой:

Конечно, в случае со страховкой будет много нюансов, влияющих на размер возмещения. Так, многие займы МФО предлагают страховку лишь в размере займа (без учета процентов, пени и т.п.), поэтому в рассмотренном выше примере (100% от страховой суммы) по полису будет погашено лишь 30000 руб., остальные заемщику придется платить самому.

Или, например, при наступлении такого страхового случая, как «Госпитализация в результате коронавирусного заболевания», страховая выплата может составить лишь 0,6% страховой суммы за каждый день госпитализации, т.е. даже не покрывает всей суммы процентов по займу. Но и такое развитие событий вполне приемлемо, т.к. значительно облегчает заемщику возврат долга.

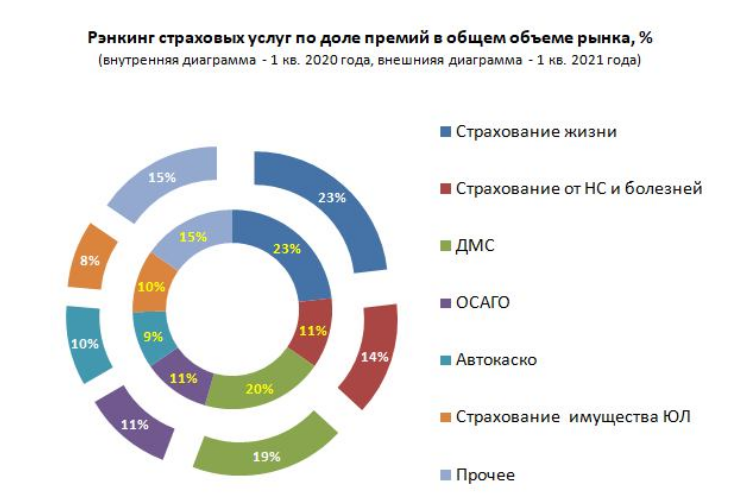

Основным драйвером страхового рынка в 1 квартале 2021 года стал значительный рост страховых премий (взносов) по кредитному страхованию жизни и здоровья заемщиков, обусловленный быстрым увеличением потребительского кредитования. При этом доля добровольного страхования по-прежнему значительна – 85% и имеет тенденцию к росту.

Рэнкинг страховых услуг в МФО. 2020-2021 год

По данным Банка России, в 1 квартале 2021 года спрос на заемные средства со стороны физических лиц вырос – объем предоставленных кредитов увеличился на 19,4% г/г. Это оказало благоприятное влияние на весь рынок кредитного страхования.

Так, общий размер страховых премий (взносов) по страхованию жизни заемщиков за январь-март месяцы вырос на 19,8% г/г, до 28,1 млрд. руб., а объем взносов по страхованию здоровья от несчастных случаев и болезней – на 29,8% г/г, до 63,3 млрд. рублей. В совокупности эти виды страхования обеспечили около половины прироста всего страхового рынка по итогам 1 квартала 2021 года.

Таким образом, исходя из статистики рынка, к наиболее актуальным видам страхования заемщиков на рынке МФО сегодня можно отнести:

Чтобы проверить, насколько услуги, предлагаемые в данный момент ведущими МФО, соответствуют перечисленным выше трендам, нами был проведен мониторинг рынка страхования микрокредитования, результаты которого (ввиду объемности) представлены в отдельном материале – «Актуальные страховые услуги на рынке МФО».

При подаче заявления на получение займа необходимо внимательно изучить условия его предоставления. От этого напрямую зависит, будет ли страховка и иные дополнительные услуги, предлагаемые МФО, включены в стоимость договора или нет.

Проиллюстрируем на примере:

При оформлении займа в офисе МФО, через менеджера компании, заемщику необходимо лично удостовериться в том, что к договору не привязано никаких дополнительных услуг. Сделать это достаточно просто, т.к. индивидуальные условия, где содержится требуемая информация, должны начинаться с первой страницы договора и быть оформлены четким, хорошо читаемым шрифтом (п. 6 ч. 2 ст. 6.1 Закона No 353-ФЗ, Указание БР No 3240-У).

Если же оформление займа происходит через интернет-сайт МФО или с помощью мобильного приложения, особое внимание необходимо уделить наличию флажков («галочек») у тех опций договора, которые не нужны заемщику. По умолчанию они автоматически подключены, поэтому невнимательное заполнение заявления может привести к включению в договор займа лишних услуг, в т. ч. по добровольному страхованию.

Однако в любом случае: был ли полис навязан получателю или страховка была оформлена по иной причине, у заемщика (страхователя) всегда есть право отказаться от договора страхования и вернуть уплаченные деньги в соответствии с требованиями ст. 958 ГК РФ и Указания БР No 3854-У. Для этого установлен особый, 14-дневный «период охлаждения», начиная со дня заключения договора добровольного страхования.

Как показывает практика, случаи отказа от страхования жизни, здоровья и т.п. происходят довольно часто. Однако, оформлять отказ необходимо осторожно, предприняв ряд мер, а именно:

При отсутствии неблагоприятных факторов вернуть деньги за страховку будет довольно просто. Главное, знать, что «период охлаждения» – это 14 календарных дней, а также о том, что отказ принимается только в письменном виде. Форма заявления может быть любой, даже при наличии специального бланка в страховой компании.

Деньги обязаны вернуть в течение 7 рабочих дней со дня получения письменного отказа, но только при отсутствии событий, имеющих признаки страхового случая (ч. 2.5 ст. 7 Закона No 353-ФЗ). Поэтому величина возврата будет зависеть от того, начал ли полис действовать или нет. Если страховка еще не действует – будет возвращена полная стоимость полиса. В обратном случае из суммы вычтут часть, покрывающую прошедшие дни. Все зависит от условий возврата, указанных в страховом полисе или Правилах страхования конкретного страховщика.

Как видим, за последние годы сделано многое для повышения доступности и качества услуг на рынке микрофинансирования. Банк России, как надзорный орган, принимает все меры для минимизации рисков нарушения прав потребителей финансовых услуг, защиты их законных интересов.

В такой обстановке только от самого заемщика зависит, получит ли он ту финансовую защиту, которая ему нужна, или выберет себе дополнительную нагрузку в виде бесполезных услуг.

Поэтому, оформляя заем, необходимо помнить ряд правил:

Указанные меры позволят оформить договор потребительского займа без включения в него ненужных услуг и связанных с ними затрат.

Статья подготовлена по материалам Эсаата Ф Самединова