USD ЦБ

79.067

EUR ЦБ

91.389

-

Займы

- Банковские карты

-

Кредиты

- Банкротство

- РКО

- Вклады

- Акции

- Помощь

1004

1004

Граждане РФ обязаны уплачивать налог на доходы в размере 13% от общей суммы заработной платы. Однако действующим законодательством предусмотрены некоторые послабления, в том числе и налоговый вычет на детей.

Налоговый вычет за детей из зарплаты — это некоторая сумма, на которую официально снижается размер налогооблагаемой базы, а следовательно, и самого налога.

Льгота является стандартной, то есть распространяется на все категории граждан при соблюдении определенных условий. Правила ее применения установлены статьей 218 НК РФ.

✅ Джой Мани сумма от 3000 до 100000 ₽, ставка от 0 до 0.8%. 🎯

✅ Центрофинанс доступные суммы от 1000 до 30000 ₽, процентная ставка от 0 до 0.8%. 💸

✅ Умные Наличные займ от 3000 до 30000 ₽, ставка от 0.8 до 0.8%. 💰

✅ Рокетмэн можно получить от 3000 до 30000 ₽, процентная ставка от 0.8 до 0.8%. 🚀

Детский вычет предоставляется родителям, опекунам, попечителям, усыновителям, отчиму/мачехе ребенка.

Еще одним обязательным условием получения является обязательная уплата родителями НДФЛ. К налогоплательщикам относятся лица:

Льгота по подоходному налогу на детей не действительна для лиц, не уплачивающих НДФЛ. К таким категориям относятся:

|

|

от 3 000 до 100 000 ₽ |

|

0 % в день |

|

|

от 5 |

|

от 21 до 65 лет |

|

|

6.00 - 20.00 мск |

|

Паспорт, СНИЛС |

от 95 минут

Минимальное количество отказов и мгновенный перевод на любую карту. Доступно частичное погашение с пролонгацией договора на новый срок. В праздники действуют специальные предложения.

Льгота распространяется на граждан — резидентов России, которые проживают на территории РФ 183 дня или более подряд и имеющих детей в возрасте до 18 лет.

Получить социальный налоговый вычет на ребенка можно и до исполнения ему 24 лет, при условии, что они:

Налоговый вычет при рождении ребенка применяется только к той прибыли, с которой взимается НДФЛ. Это:

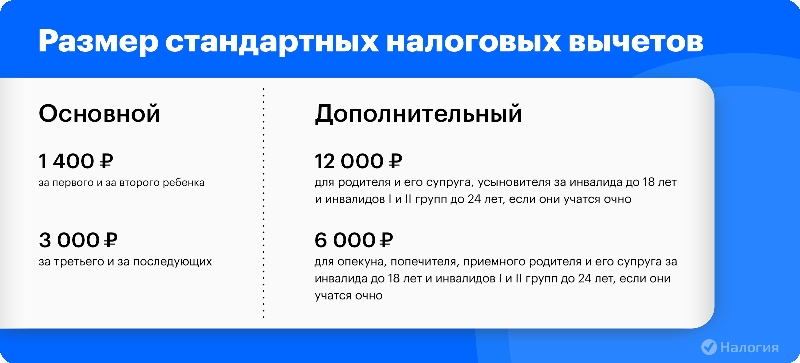

Налоговый вычет на детей до 18 лет (24 лет) устанавливается в сумме:

| Сумма, рублей | Категории детей |

| 1400 | Первенец и второй малыш |

| 3000 | Третий и далее ребенок |

| 12000 | Дети с инвалидностью, воспитывающиеся родными родителями или усыновителями |

| 6000 | Дети с инвалидностью при условии воспитания опекунами и попечителями |

Родители-одиночки могут получать двойную льготу. К такой группе относятся лица, у которых:

Если родители в разводе и один из них не платит алименты, то признать второго одиночкой не получится, так как официально у малыша есть и мама, и папа. Такая же ситуация складывается при лишении родительских прав.

Удвоенную компенсацию также может получать один из родителей, при условии, что второй от льготы отказался.

Чтобы самостоятельно рассчитать сумму компенсации надо:

Например, в семье растет 3 малыша возрастом 5, 8 и 12 лет. На первого и второго скидка составит по 1400 рублей, а на третьего — 3000. Итого 1400+1400+3000 = 5800.

Зарплата мамы составляет 35000. Из этой суммы вычитаем 5800. База для расчета НДФЛ составляет 29200. Государству придется заплатить 29200*13% = 3769 рублей.

Если бы не скидка, то НДФЛ составил бы 35000*13% = 4550 рублей. Экономическая выгода 781 рубль в месяц.

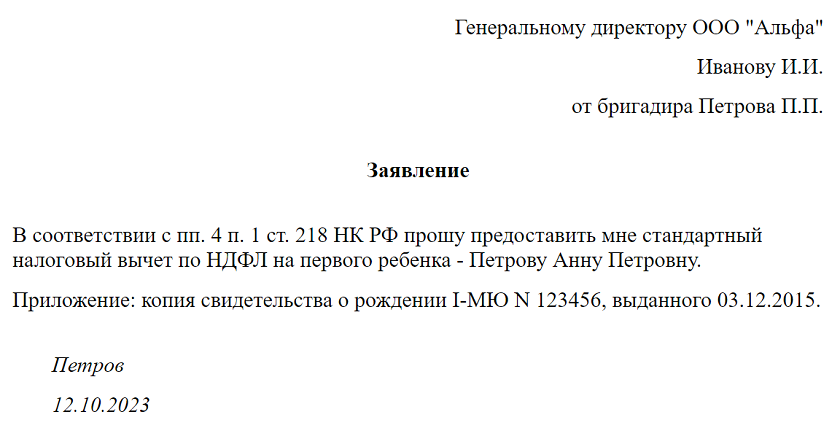

Для получения преференции надо подать письменное заявление в бухгалтерию по месту работы. Форма документа свободная.

Заявление на налоговый вычет

Право на льготу возникает с месяца рождения (усыновления и так далее) малыша и заканчивается достижением соответствующего возраста или получением диплома.

Основание на вычет также временно утрачивается при достижении размера получаемого годового дохода свыше 350 тыс. и появляется с 1 января следующего отчетного периода.

Совместно с заявлением предоставляются копии:

Если:

Как сделать налоговый вычет на детей через региональное отделение ФНС? Для возврата ранее уплаченного налога гражданин должен подать налоговую декларацию (3-НДФЛ) и документы, подтверждающее право на компенсацию.

Обратиться в госучреждение можно лично или онлайн через сайт учреждения или портал Госуслуг. На проверку документов требуется до 3 месяцев.

Таким образом, вычет на детей до 18 или 24 лет дается обоим родителям или только одному из них, но в двойном размере. Льгота оформляется по месту работы. Причем подтверждать право на ее получение ежегодно не требуется. Граждане, не воспользовавшиеся по каким-либо причинам преференцией, могут взыскать излишне уплаченный налог через ФНС.