USD ЦБ

77.274

EUR ЦБ

91.297

-

Займы

- Банковские карты

-

Кредиты

- Банкротство

- РКО

- Вклады

- Акции

- Помощь

2326

2326

Текущее положение дел на рынке потребительского кредитования вызывает беспокойство. Банк России встревожен тем, что при ухудшении платежеспособности населения и повышении долговой нагрузки, рост потребительского кредитования в стране уже превысил 20% и продолжает увеличиваться. Возникает опасность финансового «пузыря», когда люди набирают столько долгов, что потом уже не могут по ним расплатиться.

Какие меры предпринимаются регулятором финансового рынка, чтобы избежать глобальных проблем? Как такое регулирование скажется на конкретном заемщике? Давайте рассмотрим некоторые аспекты.

ПРИМЕЧАНИЕ: информация, использованная для создания данного обзора, рассматривается его составителями как надежная. Однако это не может гарантировать ее абсолютную точность, полноту и достоверность, т. к. мы не занимаемся аудитом деятельности судебных и финансовых организаций, а также не осуществляем верификацию данных, публикуемых третьими лицами. Изложенные в тексте мнения являются лишь суждениями его составителей. В связи с вышесказанным, использование данного материала (обзора) возможно исключительно в личных ознакомительных целях финансового просвещения.

✅ Джой Мани сумма от 3000 до 100000 ₽, ставка от 0 до 0.8%. 🎯

✅ Центрофинанс доступные суммы от 1000 до 30000 ₽, процентная ставка от 0 до 0.8%. 💸

✅ Умные Наличные займ от 3000 до 30000 ₽, ставка от 0.8 до 0.8%. 💰

✅ Рокетмэн можно получить от 3000 до 30000 ₽, процентная ставка от 0.8 до 0.8%. 🚀

Содержание:

Согласно Заявлению Председателя Банка России от 23.07.2021, во 2-м квартале текущего года, несмотря на рост российской экономики, инфляционное давление на нее оказалось более высоким и устойчивым, чем прогнозировалось ранее. В некоторых секторах стали возникать признаки перегрева, продолжили расти инфляционные ожидания.

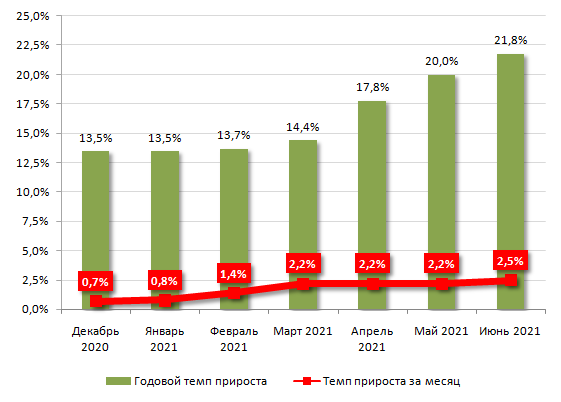

Перечисленные негативные факторы существуют и в секторе потребительского кредитования. В текущем году его рост может достичь 20 и более процентов, причем доходы заемщиков восстанавливаются не так быстро.

|

|

от 3 000 до 100 000 ₽ |

|

0 % в день |

|

|

от 5 |

|

от 21 до 65 лет |

|

|

6.00 - 20.00 мск |

|

Паспорт, СНИЛС |

от 95 минут

Минимальное количество отказов и мгновенный перевод на любую карту. Доступно частичное погашение с пролонгацией договора на новый срок. В праздники действуют специальные предложения.

Согласно данным Банка России, динамика розничных кредитов (в т. ч. высокие темпы прироста кредитования по сравнению с темпами увеличения номинальных доходов населения) при практически неизменном количестве заемщиков говорит о росте закредитованности.

В июне 2021 года розничное кредитование продолжило активно расти, особенно в ипотеке, что может быть связано со стремлением людей успеть получить кредиты по льготной ставке 6,5%. По предварительным данным ипотечное кредитование в июне текущего года ускорилось до 3,0%, по сравнению с 2,1% в мае (184 млрд. руб. против 104 млрд. руб. соответственно), в т. ч. из‑за ожиданий изменения условий основной программы с 01.07.2021.

Однако и в потребкредитовании (автокредиты, бытовое потребление, микрозаймы и т. п.) высокий темп пока не снижается. Согласно данным 4000 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в июне 2021 года средний размер выданных потребительских кредитов составил рекордные 303,3 тыс. руб., увеличившись на 7,2% по сравнению с маем (тогда было 283,0 тыс. руб.). В то же время по сравнению с аналогичным периодом 2020 года размер потребкредита вырос на 41,8% (в июне 2020 года составил 214,0 тыс. руб.). Общее количество оформленных в марте потребительских кредитов выросло на 14, 4% – до 1,1 млн. займов.

По мнению экспертов, причина возникшего на финансовом рынке положения очевидна. Из-за значительного понижения процентных ставок в прошлом году, люди получили возможность брать займы или кредиты на большую сумму, чем раньше, а ежемесячно выплачивать – столько же. Тем не менее, несмотря на то, что высокие темпы кредитования в конечном счете поддерживают рост экономической активности, Банк России считает, что сложившаяся ситуация стимулирует заемщиков к принятию рискованных инвестиционных решений и разгоняет инфляцию, поэтому принимает меры по ужесточению кредитной политики (см. ниже).

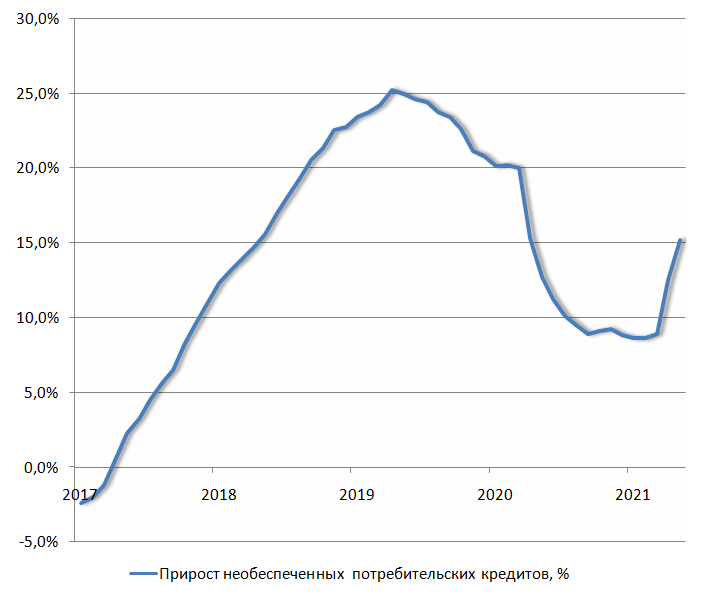

Одним из самых тревожных симптомов перегрева финансового рынка является высокий темп необеспеченного потребительского кредитования. Такая форма заимствований является популярной среди заемщиков, заинтересованных в быстром получении денег без предоставления залога, поручителя или иных гарантий, и наиболее характерна для рынка микрокредитования.

Из материалов Банка России следует, что его рост за первое полугодие 2021 года составил 9,8%, причем в последние месяцы он особенно высок: в июне 2%, в мае 2,2%, в апреле 1,6%, в марте 1,9%. Несмотря на то, что причиной таких темпов является восстановление экономики, однако они опережают рост доходов населения. А без соответствующего роста доходов рост кредитования будет приводить к увеличению долговой нагрузки населения, что чревато накоплением рисков.

Поэтому, в связи со сложившейся ситуацией Банком России принято решение о возврате с 01.07.2021 года макропруденциальных надбавок по необеспеченным потребительским кредитам к уровню, действовавшему до начала коронавирусной пандемии. Предполагается, что такое повышение к коэффициентам риска поможет несколько охладить темп роста в данном сегменте (см. ниже раздел «Дополнительные меры госрегулятора по стабилизации обстановки»).

|

|

Мнение: в результате принимаемых мер стоимость потребительского кредита для заемщика вырастет. Особенно с учетом объявленного Банком России повышения ключевой ставки до 6,5% (решение Совета директоров БР от 23.07.2021). |

По данным ТАСС, доля потребительских кредитов с просроченной задолженностью в апреле текущего года увеличилась до 25%, что на 5,3% больше аналогичного периода прошлого года. В НБКИ такой прирост охарактеризовали как максимальный среди всех видов кредитования физлиц. По информации Росстата, реальные располагаемые доходы россиян в 2020 году снизились на 3,5%. Ухудшение финансового положения в период пандемии привело к тому, что закредитованность граждан в прошлом году заметно выросла – их суммарный долг перед кредитными организациями достиг 20 трлн. рублей, что сопоставимо с годовым уровнем расходов всего государства.

|

|

ПРИМЕЧАНИЕ: простыми словами, под ПДН – показателем долговой нагрузки, понимается доля ежемесячных доходов заемщика, которую он направляет на погашение своей задолженности по кредиту (займу). |

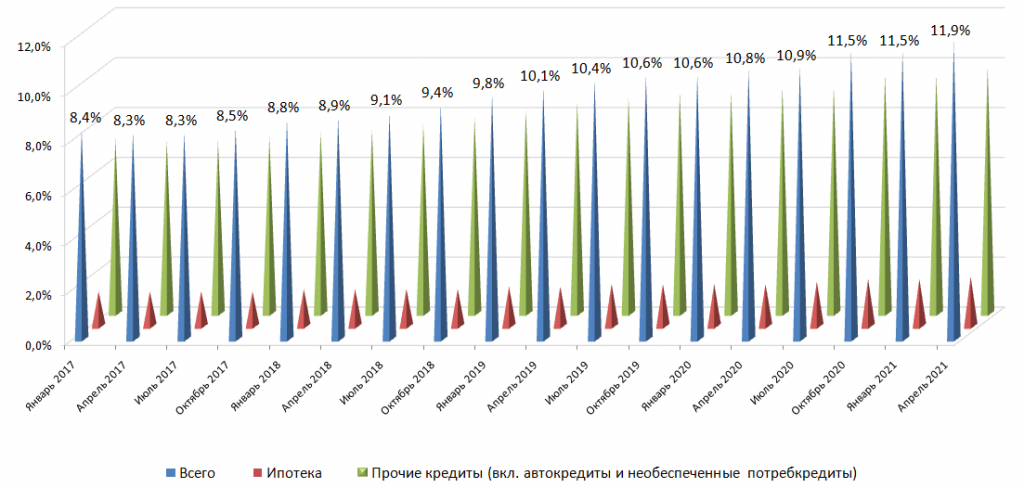

В «Обзоре финансовой стабильности», составленном Банком Росси за период с 4-го квартала 2020 по 1-й квартал 2021 годов отмечено, что рост кредитования населения темпами, опережающими рост его доходов, привел к увеличению в указанном периоде показателей долговой нагрузки граждан с 10,6% до 11,9%. При этом основной вклад внес сегмент необеспеченного потребительского кредитования, где с начала текущего года наблюдается ускорение роста.

Решением проблемы увеличения долговой нагрузки граждан Банк России вплотную занялся еще с начала пандемии и связанного с ней сокращения доходов населения. За истекшие годы был предпринят ряд мер (включая уменьшение в 2020 году ключевой ставки с 6,25% до 4,25%), которые должны были смягчить этот негативный рост.

Однако текущая экономическая ситуация продолжает заставлять людей активно кредитоваться, причем не только в банках, но и в микрофинансовых организациях (МФО). По данным Банка России, в необеспеченном потребительском кредитовании сохраняется высокая доля кредитов, предоставленных заемщикам без подтвержденного дохода (15,4%). Для оценки платежеспособности таких заемщиков при расчете ПДН банки и МФО используют минимальное значение из среднего регионального дохода и дохода, заявленного заемщиком. Такой подход увеличивает риски невозврата кредита и приводит к увеличению ПДН.

По сообщению газеты «Известия» от 17.02.2021 со ссылкой на данные БКИ, просроченная (свыше 90 дней) задолженность россиян по автокредитам за 2020 год выросла до 55,9 млрд. руб., что на 22,6% (или 10,3 млрд. руб.) больше показателей предыдущего года. При этом отмечается, что в предшествующие годы она, наоборот, сокращалась.

Пик неплатежей по программам автокредитования пришелся на август 2020 года и составил 58,3 млрд. руб., то есть проблемы с выплатами зафиксированы почти по каждому 15-ому займу, выданному на приобретение автомобиля. Банками такая динамика просроченной задолженности объясняется коронавирусными ограничениями, которые были введены в период пандемии.

Несмотря на экспертные оценки о предстоящей стабилизации рынка автокредитования и возвращении к докризисным показателям, прогноз по росту просрочки неутешителен. Ожидается, что к концу текущего года общий объем неплатежей по автокредитам составит 64 млрд. рублей.

Несмотря на то, что годовой темп прироста потребительского микрофинансирования за 2020 год сократился с 27,9% до 9,8%, однако совокупный объем задолженности по основному долгу достиг 188,2 млрд. рублей. Справедливости ради необходимо отметить, что средний долг (с учетом процентов), приходящийся на одного заемщика, сохранился на прежнем уровне и составил 39,2 тыс. руб., что, вероятнее всего, связано с введенными ранее ограничениями по начислению процентных доходов.

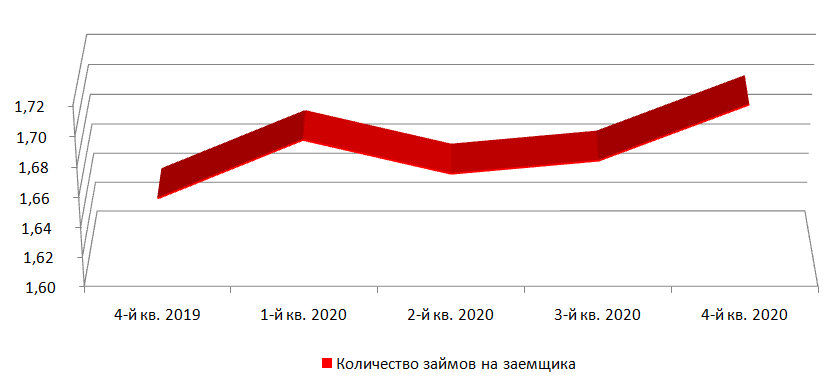

Тем не менее, в текущем периоде платежеспособность и долговая нагрузка клиентов МФО продолжили ухудшаться. Согласно информации трех крупнейших бюро кредитных историй, за последние два года количество займов (без учета банковских кредитов), приходящихся на одного заемщика, имеет устойчивую тенденцию к росту (с 1,53 до 1,71 единицы; для сравнения: с учетом банковских кредитов – с 2,83 до 2,94 единицы). При этом отмечается, что по мере увеличения количества займов, у заемщиков МФО наблюдается ухудшение платежной дисциплины. Так, у заемщиков с одним займом доля просроченных платежей составляет 36,4%, а у заемщиков с двумя и более займами – 61,4%. Такой тренд частично объясняется низкой финансовой грамотностью отдельных заемщиков, которые накапливают долги, неправильно оценивая свои ресурсы на их обслуживание.

Учитывая продолжающийся рост закредитованности и отсутствие положительной динамики состояния задолженности на рынке микрофинансирования, Банк России посчитал необходимым осуществлять контроль ПДН в виде прямых количественных ограничений на выдачу беззалоговых потребительских кредитов и займов (законопроект о таком расширении полномочий ЦБ уже внесен в Госдуму РФ).

|

|

Мнение: указанные меры приведут к отказам МФО в выдаче займов без обеспечения в том случае, если у заемщика отсутствуют:

|

Мягкая денежно-кредитная политика в период сложной экономической ситуации имеет свои плюсы и минусы. С одной стороны, непомерные долги, накопленные населением, при низких ставках кредитования обслуживать было не так сложно. Однако, если не принимать мер для уменьшения закредитованности, можно получить и социальные риски, и риски финансовой нестабильности. Для противодействия существующим негативным тенденциям Совет директоров Банка России принял решение (пресс-релиз от 29.04.2021):

Введение указанных мер должно стимулировать банки и МФО к более внимательному подходу к выдаче кредита или займа, с учетом уровня общей долговой нагрузки заемщика.

Помимо перечисленных мер, ранее, по инициативе мегарегулятора уже были введены ограничения по займам МФО:

Однако, текущая экономическая ситуации требует принятия дополнительных мер по ее урегулированию. Поэтому Банком России был разработан план мероприятий («дорожная карта») на период 2021-2022 годов как по совершенствованию расчета ПДН, так и по организации регулирования деятельности финансовых организаций в части применения ими ПДН заемщика-физлица.

Чтобы кредит или микрозайм помогал в сложной жизненной ситуации, а не ухудшал и без того сложное финансовое положение, потенциальному заемщику необходимо быть в курсе текущего положения дел на финансовом рынке, следить за тем, каких проблем и ловушек нужно избегать, а какие тренды использовать для уменьшения своего финансового бремени.

Исходя из анализа перечисленных выше мер, можно с уверенностью сказать, что большинство банков и МФО станут применять более строгий подход к кредитованию – оно станет доступнее благонадежным заемщикам с хорошей кредитной историей и высокой платежеспособностью. Чтобы соответствовать таким стандартам, современному заемщику, перед тем, как брать кредит или заем, необходимо тщательно взвесить все связанные с этим риски и иметь уверенность своевременного, без просрочек, возврата долга банку или МФО.

Статья подготовлена по материалам Эсаата Ф Самединова